通貨ペア、値幅でループイフダン同士を比較!(18年9月)

ループイフダンで選択できる5種類の通貨ペアについて、値幅が狭い設定と広い設定を同一のリスクで運用比較する連載企画の23か月目です。当サイトでは、同じリスク(=値幅あたりの取引枚数が同一)なら、値幅がある程度広い方が収益性が高いことを前提とした記事作りをしています。これまでの結果は、この仮定を裏付けるものとなっています。

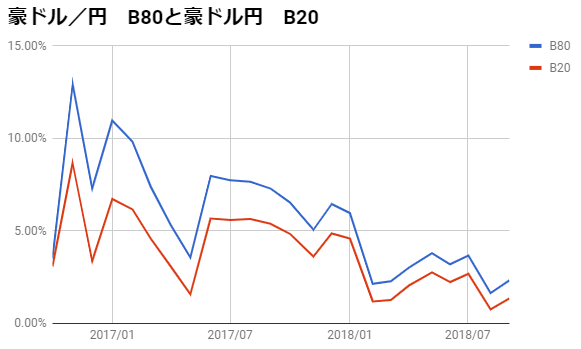

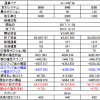

1.豪ドル円 B80とB20の比較

暫定年利をグラフで比較

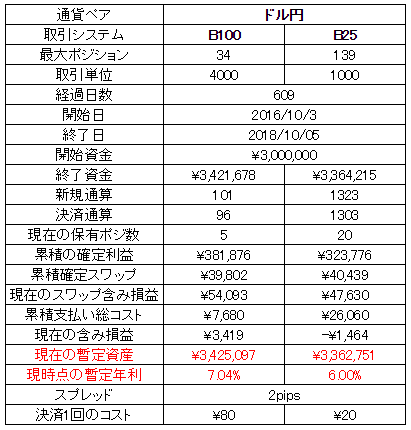

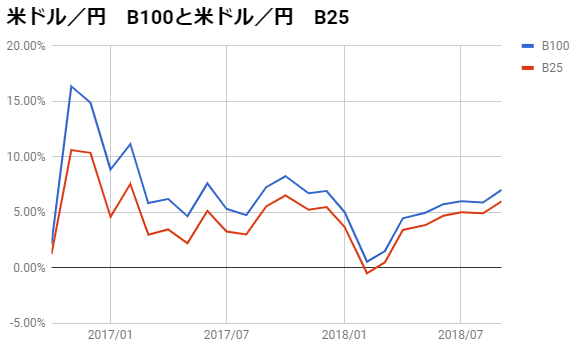

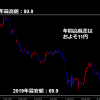

2.米ドル円 B100とB25の比較

暫定年利をグラフで比較

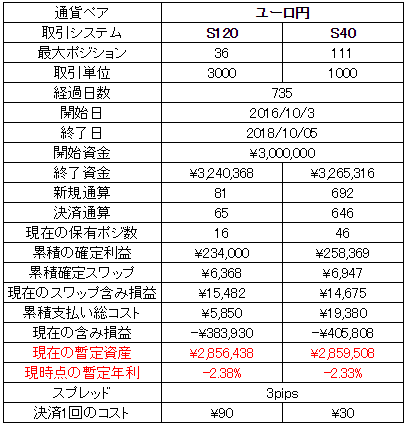

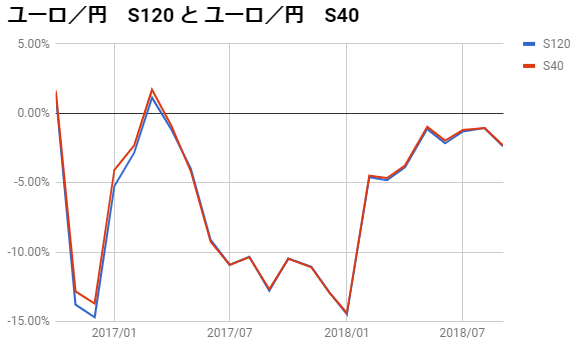

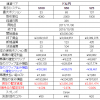

3.ユーロ円 S120とS40の比較

暫定年利をグラフで比較

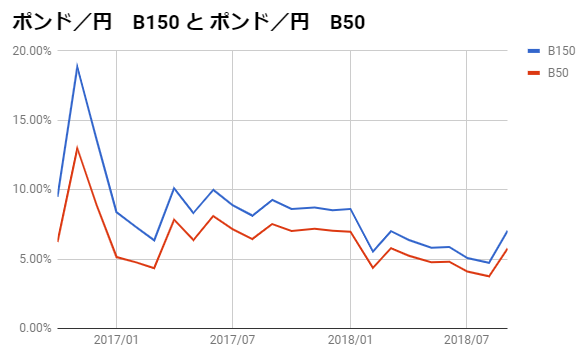

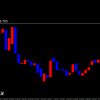

4.ポンド円 B150とB50の比較

暫定年利をグラフで比較

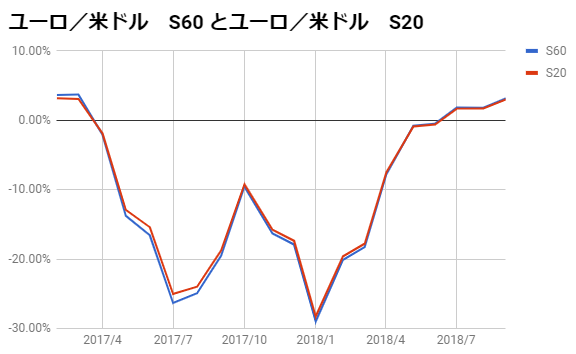

5.ユーロ/米ドル S60とS20の比較

暫定年利をグラフで比較

このシリーズの内容と目的

★ループイフダンのデモ機能で、各運用プランをフォワードテストしています。こちらの記事では、このブログのメインテーマの一つである「最適な値幅、取引枚数はなにか」について考察しています。

★現在のループイフダンは、各通貨ペアにつき、3~4種類の取引プランが固定されており、どれを選ぶのかが非常に大切。ここでは、値幅が広いものと、狭いものを同一のリスク(=値幅あたりの取引枚数が同じ)にし、どちらが儲かるのかを検証していきます。各通貨ペアの損益の推移を見ていきましょう。なお、各通貨ペアともに、2016年10月時点でスワップポイントが受け取りになる、ドル円、豪ドル円、ポンド円は買い、ユーロ円は売りで検証をしています。また、2017年2月から追加したユーロドルは売りで検証しています。

【関連記事】『ループイフダン値幅比較検証のまとめ(2016年10月~2017年9月)』

★過去のループイフダン同士の運用結果を見る→『全てのループイフダンを完全比較』

あきがわ・くにひと。東京都在住の兼業トレーダーで、住宅ローンを抱える二児の父。某製造業で働きつつ、FXトレードに精を出す。2013年から本格的にFXを開始。テクニカル分析主体の考え方で、スキャルピングやデイトレ、自動発注系ツールの活用、高金利通貨のスワップ運用など幅広い発想でFX投資を行ってきた。現在は、ループ・イフダンを主体に運用を行っている。夢は大きな犬とのんびり暮らすこと。

ディスカッション

コメント一覧

まだ、コメントがありません